생애최초 주택구입 취득세 감면: 두 판 사이의 차이

부동산위키

(→계산법) |

편집 요약 없음 |

||

| (사용자 4명의 중간 판 5개는 보이지 않습니다) | |||

| 1번째 줄: | 1번째 줄: | ||

*상위 문서: [[취득세]] | *상위 문서: [[취득세]] | ||

== 개요 == | |||

생애 최초로 취득가액이 12억원 이하인 주택을 유상거래로 취득 시 최대 200만원 만큼의 취득세 감면 | |||

* 취득세액이 200만원 이하 : 취득세 면제 | |||

* 취득세액이 200만원 초과 : 취득세에서 200만원을 공제한 금액만 부과 | |||

'''적용되지 않는 경우''' | |||

* 부부 중 한명이 주택을 소유한 적이 있는 경우 | |||

* 12억 초과의 주택 | |||

* 부담부증여 | |||

* 미성년자 | |||

'''기타 인정되는 경우''' | |||

* 상속으로 주택의 공유지분을 소유(주택 부속토지의 공유지분만을 소유하는 경우를 포함한다)하였다가 그 지분을 모두 처분한 경우 | |||

* 전용면적 20제곱미터 이하인 주택을 소유하고 있거나 처분한 경우 | |||

* 시가표준액이 100만원 이하인 주택을 소유하고 있거나 처분한 경우 | |||

== 기한 및 경과규정 == | |||

* 2023년 3월에 시행되었으나, 2022년 6월 21일 이후 취득분에 대해선 소급적용 (이미 취득세를 더 많이 납부한 경우 환급) | |||

* 2025년 12월 31일 취득분 까지 적용 | |||

==기존 제도와 비교== | ==기존 제도와 비교== | ||

{| class="wikitable" | {| class="wikitable" | ||

!구분 | !구분 | ||

! | !'20.12.31 까지 | ||

! | !'22.6.20 까지 | ||

! | !<s>'22.6.21 부터</s><ref>2023년 3월에 시행된 개정안이 22년 6월 21일 이후부터 소급적용되었으므로 사실상 유명무실</ref> | ||

!'22.3.14 부터<ref>시행일은 2023년 3월 14일이지만, 실제 2022년 6월 21일 이후분부터 소급 적용</ref> | |||

|- | |- | ||

|적용 시기 | |적용 시기 | ||

| 12번째 줄: | 38번째 줄: | ||

*19.1.1 ~ 20.12.31 | *19.1.1 ~ 20.12.31 | ||

| | | | ||

*20.7.10 ~ | *20.7.10 ~ 22.6.20 | ||

| | | | ||

* 22.6.20 ~ | |||

| | |||

* '''22.6.20 ~''' | |||

|- | |- | ||

|감면 대상자 | |감면 대상자 | ||

| 20번째 줄: | 49번째 줄: | ||

| | | | ||

*생애최초 주택구입자 | *생애최초 주택구입자 | ||

| | | | ||

*생애최초 주택구입자 | |||

| | |||

*생애최초 주택구입자 | |||

|- | |- | ||

|주택가액 | |주택가액 | ||

| 27번째 줄: | 59번째 줄: | ||

| | | | ||

*수도권 4억, 비수도권 3억 | *수도권 4억, 비수도권 3억 | ||

| | | | ||

*제한 없음 | |||

| | |||

* 12억원 이하 | |||

|- | |- | ||

|주택 면적 | |주택 면적 | ||

| 35번째 줄: | 70번째 줄: | ||

*면적 제한 없음 | *면적 제한 없음 | ||

| | | | ||

*면적 제한 없음 | |||

| | |||

*면적 제한 없음 | |||

|- | |- | ||

|소득기준 | |소득기준 | ||

| 43번째 줄: | 81번째 줄: | ||

| | | | ||

*세대합산 7천만원 이하 | *세대합산 7천만원 이하 | ||

| | | | ||

*제한 없음 | |||

| | |||

*제한 없음 | |||

|- | |- | ||

|감면율 | |감면율 | ||

| 52번째 줄: | 93번째 줄: | ||

*그 외 50% | *그 외 50% | ||

| | | | ||

*1.5억원 이하 100% | |||

*그 외 50% (최대 200만원) | |||

| | |||

* 200만원 공제 | |||

|} | |} | ||

== | == 근거 법령 == | ||

* | * 지방세특례제한법 제36조의3 | ||

==계산법== | ==계산법== | ||

| 69번째 줄: | 107번째 줄: | ||

*[http://xn--989a00af8jnslv3dba.com/%EC%B7%A8%EB%93%9D%EC%84%B8 취득세 계산기]에서 적용 전후를 비교해볼 수 있다. | *[http://xn--989a00af8jnslv3dba.com/%EC%B7%A8%EB%93%9D%EC%84%B8 취득세 계산기]에서 적용 전후를 비교해볼 수 있다. | ||

*"주택" "1주택" "매매"를 선택하면 "생애최초 구입"이라는 옵션을 선택할 수 있다. | *"주택" "1주택" "매매"를 선택하면 "생애최초 구입"이라는 옵션을 선택할 수 있다. | ||

[[파일:취득세_감면_최대_적용.png|대체글=|없음|섬네일|700x700픽셀]] | [[파일:취득세_감면_최대_적용.png|대체글=|없음|섬네일|700x700픽셀|"수도권" 조건은 현재는 없어졌다]] | ||

== 각주 == | |||

[[분류:취득세]] | [[분류:취득세]] | ||

2023년 6월 22일 (목) 21:40 기준 최신판

- 상위 문서: 취득세

개요[편집 | 원본 편집]

생애 최초로 취득가액이 12억원 이하인 주택을 유상거래로 취득 시 최대 200만원 만큼의 취득세 감면

- 취득세액이 200만원 이하 : 취득세 면제

- 취득세액이 200만원 초과 : 취득세에서 200만원을 공제한 금액만 부과

적용되지 않는 경우

- 부부 중 한명이 주택을 소유한 적이 있는 경우

- 12억 초과의 주택

- 부담부증여

- 미성년자

기타 인정되는 경우

- 상속으로 주택의 공유지분을 소유(주택 부속토지의 공유지분만을 소유하는 경우를 포함한다)하였다가 그 지분을 모두 처분한 경우

- 전용면적 20제곱미터 이하인 주택을 소유하고 있거나 처분한 경우

- 시가표준액이 100만원 이하인 주택을 소유하고 있거나 처분한 경우

기한 및 경과규정[편집 | 원본 편집]

- 2023년 3월에 시행되었으나, 2022년 6월 21일 이후 취득분에 대해선 소급적용 (이미 취득세를 더 많이 납부한 경우 환급)

- 2025년 12월 31일 취득분 까지 적용

기존 제도와 비교[편집 | 원본 편집]

| 구분 | '20.12.31 까지 | '22.6.20 까지 | '22.3.14 부터[2] | |

|---|---|---|---|---|

| 적용 시기 |

|

|

|

|

| 감면 대상자 |

|

|

|

|

| 주택가액 |

|

|

|

|

| 주택 면적 |

|

|

|

|

| 소득기준 |

|

|

|

|

| 감면율 |

|

|

|

|

근거 법령[편집 | 원본 편집]

- 지방세특례제한법 제36조의3

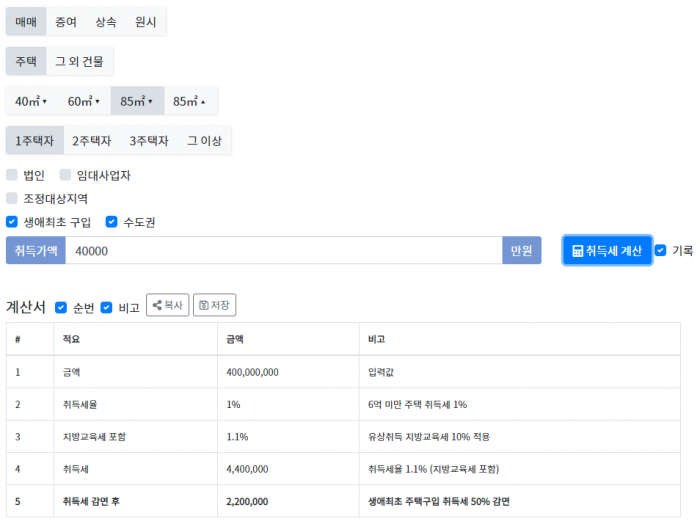

계산법[편집 | 원본 편집]

- 취득세 계산기에서 적용 전후를 비교해볼 수 있다.

- "주택" "1주택" "매매"를 선택하면 "생애최초 구입"이라는 옵션을 선택할 수 있다.